Problemstellung und aktueller Handlungsbedarf

Das im Jahr 2017 eingeführte Transparenzregister dient der Identifizierung des wirtschaftlich Berechtigten (Ultimate Benefical Owner, UBO) von juristischen Personen des Privatrechts sowie eingetragener Personengesellschaften. Durch das am 1. August 2021 in Kraft getretene Transparenzregister- und Finanzinformationsgesetz (TraFinG) (BGBl. 2021 I S. 2083) soll die Bekämpfung von Geldwäsche und Terrorismusfinanzierung weiter vorangetrieben werden, indem das Transparenzregister von einem Auffangregister zu einem Vollregister ausgebaut wird. Während börsennotierte Gesellschaften sowie juristische Personen und Personengesellschaften bislang von einer Mitteilungsfiktion profitieren konnten, wenn die Angaben zu ihren wirtschaftlich Berechtigten aus anderen Registern (Handels-, Partnerschafts-, Genossenschafts-, Vereins- und Unternehmensregister) zu entnehmen waren, müssen diese zukünftig sämtliche relevante Informationen dem Transparenzregister mitteilen, obwohl sich die entsprechenden Informationen zu einem wesentlichen Teil bereits aus anderen öffentlich zugänglichen Registern ergeben. Geldwäscherechtlich Verpflichtete werden es dadurch allerdings leichter haben, die Angaben eines Vertragspartners zum wirtschaftlich Berechtigten zu überprüfen (KYC-Prüfung: „know your customer“).

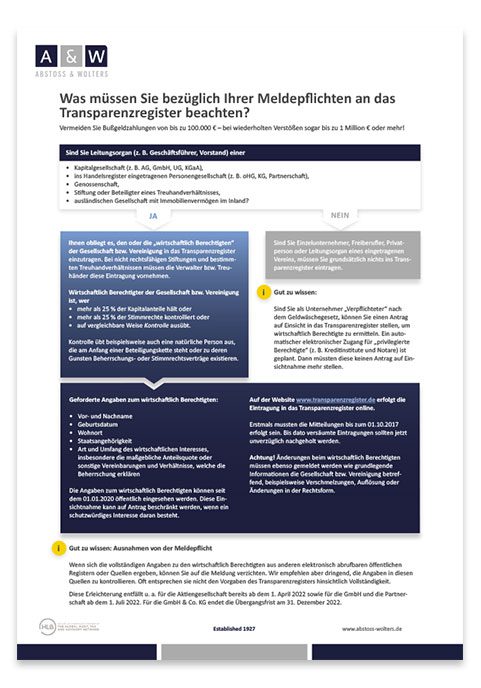

Schätzungsweise 2,3 Millionen Unternehmen in Deutschland müssen bis Ende 2022 erstmals eine Meldung zum Transparenzregister vornehmen (vgl. Schorn, DB 2021, 2404). Im Folgenden geben wir Ihnen einen komprimierten Überblick über die wichtigsten Mitteilungspflichten, Fristen, Bußgeldregelungen und Handlungsempfehlungen sowie Hinweise zu weitergehenden Informationsquellen. Die wesentlichen Eckpunkte haben wir für Sie auf einer Seite zusammengefast; die „Infografik“ steht Ihnen hier zum Download zur Verfügung:

Meldepflichtige Rechtseinheiten

Leitungsorgane (z. B. Geschäftsführer, Vorstände) einer

- Kapitalgesellschaft (z.B. AG, GmbH, UG),

- ins Handelsregister eingetragenen Personengesellschaft (z.B. OHG, KG, GmbH & Co. KG, Partnerschaft),

- Genossenschaft,

- Stiftung oder Beteiligte eines Treuhandverhältnisses oder

- ausländischen Gesellschaft mit Immobilienvermögen im Inland

müssen den oder die wirtschaftlich Berechtigten der Gesellschaft oder der Vereinigung in das Transparenzregister eintragen.

Ausnahmen von der Transparenzregisterpflicht bestehen für Gesellschaften bürgerlichen Rechts (GbR), Bruchteilsgemeinschaften und Einzelunternehmen (natürliche Personen).

Übergangsfristen für die Mitteilungspflichten

Für die Nachmeldung der wirtschaftlich Berechtigten sieht das TraFinG in § 59 Abs. 8 GwG eine gestaffelte Übergangsregelung mit bestimmten Fristen vor, u.a. für die folgenden Rechtsformen:

- Aktiengesellschaften: 31. März 2022,

- GmbHs, Genossenschaften, Partnerschaften: 30. Juni 2022,

- Personengesellschaften (u.a. OHG, KG, GmbH & Co. KG): 31. Dezember 2022.

Nicht in den Genuss dieser Übergangsregelungen kommen Gesellschaften, die bisher schon meldepflichtig waren, aber fälschlich von einer Mitteilungsfiktion ausgegangen sind. Diese Unternehmen müssen unverzüglich eine (Nach-)Meldung vornehmen.

Ermittlung des wirtschaftlich Berechtigten

Nur natürliche Personen können wirtschaftlich Berechtigte sein. Wirtschaftlich Berechtigter der juristischen Person und sonstiger Gesellschaften ist gemäß § 3 Abs. 2 Satz 1 GwG die natürliche Person, die unmittelbar oder mittelbar

- mehr als 25 % der Kapitalanteile hält oder

- mehr als 25 % der Stimmrechte kontrolliert oder

- auf vergleichbare Weise Kontrolle ausübt (z.B. wenn die natürliche Person an der Spitze einer Beteiligungsstätte steht oder wenn zu ihren Gunsten Beherrschungs- oder Stimmrechtsbindungsverträge bestehen).

Mittelbare Kontrolle liegt insbesondere vor, wenn entsprechende Anteile von einer oder mehreren Vereinigungen nach § 20 Abs. 1 GwG (dies sind im Wesentlichen juristische Personen des Privatrechts und eingetragene Personengesellschaften) gehalten werden, die von einer natürlichen Person kontrolliert werden (§ 3 Abs. 2 Satz 2 GwG).

Kontrolle liegt insbesondere vor, wenn die natürliche Person unmittelbar oder mittelbar einen beherrschenden Einfluss auf die Vereinigung nach § 20 Abs. 1 GwG ausüben kann. Für das Bestehen eines beherrschenden Einflusses gilt § 290 Abs. 2 bis 4 HGB entsprechend. Ein beherrschender Einfluss liegt danach z.B. vor, wenn der natürlichen Person die Mehrheit der Stimmrechte zusteht.

Wenn ein tatsächlich wirtschaftlich Berechtigter nicht existiert oder nicht ermittelt werden kann, ist der fiktiv wirtschaftlich Berechtigte im Sinne des § 3 Abs. 2 Satz 5 GwG dem Transparenzregister mitzuteilen. Hierbei handelt es sich um den gesetzlichen Vertreter, den geschäftsführenden Gesellschafter oder den Partner des Vertragspartners. Soweit die gesetzliche Vertretung mehreren Personen obliegt, erfasst die Mitteilungspflicht der Vereinigung nach Ansicht des Bundesverwaltungsamts alle gesetzlichen Vertreter.

Wichtiger Hinweis für kommunale Unternehmen: Bei kommunalen Unternehmen besteht ein mittelbar wirtschaftlich Berechtigter nicht. Gleichwohl sind diese Unternehmen aber nicht von der Meldepflicht ausgenommen. Sind an ihnen nur juristische Personen des öffentlichen Rechts beteiligt, gilt stets der gesetzliche Vertreter als fiktiv wirtschaftlich Berechtigter (§ 3 Abs. 2 Satz 5 GwG).

Mitteilungspflichtige Angaben zum wirtschaftlich Berechtigten

Mitteilungspflichtig sind die folgenden Angaben zum wirtschaftlich Berechtigten (§ 19 Abs. 1 GwG):

- Vor- und Nachname,

- Geburtsdatum,

- Wohnort,

- alle Staatsangehörigkeiten,

- Art und Umfang des wirtschaftlichen Interesses (i.d.R. die maßgebliche Anteilsquote oder sonstige Vereinbarungen und Verhältnisse, die zur Beherrschung führen).

Die wesentliche Neuerung besteht in der weitestgehend ersatzlosen Streichung der Mitteilungsfiktion gemäß § 20 Abs. 2 GwG a.F. Die vorstehenden Mitteilungen sind daher auch dann vorzunehmen, wenn die Beteiligungsverhältnisse und Informationen bereits aus dem Handelsregister oder aus anderen öffentlichen Registern ersichtlich sind. Nach der herrschenden Ansicht in der Literatur (vgl. m.w.N. John, NZG 2021, 957) und nach Auffassung des Bundesverwaltungsamts gilt dies auch für den fiktiv wirtschaftlich Berechtigten – d.h. den gesetzlichen Vertreter der Gesellschaft in den Fällen, in denen es keinen tatsächlich wirtschaftlich Berechtigten gibt. Entgegen dem Wortlaut von § 3 Abs. 2 Satz 5 GwG ist nach Ansicht des Bundesverwaltungsamts die Mitteilung sämtlicher gesetzlicher Vertreter erforderlich. Um Streitigkeiten zu vermeiden, empfehlen wir die Beachtung dieser Ansicht.

Die Meldung des wirtschaftlich Berechtigten hat grundsätzlich unverzüglich zu erfolgen. Bei jeder Änderung in der Person des wirtschaftlich Berechtigten ist die Meldung ohne schuldhaftes Zögern durch die Gesellschaft vorzunehmen.

Pflichten der Verpflichteten

Der Kreis der Verpflichteten im Sinne des Geldwäschegesetzes ist in § 2 GwG genannt. Verpflichtete sind beispielsweise Kreditinstitute (§ 2 Abs. 1 Nr. 1 GwG), Versicherungsunternehmen (§ 2 Abs. 1 Nr. 7 GwG), Rechtsanwälte (§ 2 Abs. 1 Nr. 10 GwG) sowie Wirtschaftsprüfer und Steuerberater (§ 2 Abs. 1 Nr. 12 GwG).

Verpflichtete haben Vertragspartner, ggf. für diese auftretende Personen und wirtschaftlich Berechtigte vor Begründung der Geschäftsbeziehung oder vor Durchführung der Transaktion zu identifizieren, indem sie Informationen nach § 11 GwG erheben und diese nach § 12 GwG überprüfen.

In Bezug auf Vertragspartner und ggf. für diese auftretende Personen hat der Verpflichtete zum Zweck der Identifizierung folgende Angaben zu erheben (§ 11 Abs. 4 GwG):

Bei einer natürlichen Person:

- Vorname und Nachname,

- Geburtsort,

- Geburtsdatum,

- Staatsangehörigkeit und

- Wohnanschrift.

Bei einer juristischen Person oder Personengesellschaft:

- Firma, Name oder Bezeichnung,

- Rechtsform,

- Registernummer (falls vorhanden),

- Anschrift des Sitzes oder der Hauptniederlassung und

- die Namen der Mitglieder des Vertretungsorgans.

Die Überprüfung der erhobenen Angaben hat bei natürlichen Personen nach § 12 Abs. 1 GwG z.B. zu erfolgen anhand eines gültigen amtlichen Ausweises (u.a. Personalausweis, Pass), eines elektronischen Identitätsnachweises oder einer elektronischen Signatur. Bei juristischen Personen und Personengesellschaften erfolgt die Überprüfung der Angaben z.B. anhand eines Auszugs aus dem Handels- oder Genossenschaftsregisters, aus einem vergleichbaren amtlichen Register oder anhand von Gründungsdokumenten.

Rechtsfolgen bei Verstößen

Fehlerhafte Mitteilungen an das Transparenzregister erfüllen den Tatbestand einer Ordnungswidrigkeit nach § 56 Abs. 1 Nr. 55d GwG, die mit teils drakonischen Bußgeldern geahndet werden kann. Nach § 56 GwG können Bußgelder von bis zu € 100.000,00 (bei vorsätzlicher Begehung bis zu € 150.000,00) verhängt werden, wenn die Registrierungs- und Meldepflichten nicht erfüllt werden. Bei schwerwiegenden, wiederholten oder systematischen Verstößen können Geldbußen von bis zu 1 Mio. € oder bis zum Zweifachen des aus dem Verstoß gezogenen wirtschaftlichen Vorteils verhängt werden (§ 56 Abs. 3 Satz 1 GwG). Gegenüber bestimmten Verpflichteten, die juristische Personen oder Personenvereinigungen sind, kann die Geldbuße bis zu 5 Mio. € oder bis zu 10 % des Gesamtumsatzes des Geschäftsjahres betragen (§ 56 Abs. 3 Sätze 3 und 4 GwG).

Zudem werden bestandskräftige und unanfechtbare Bußgeldentscheidungen namentlich nach § 57 Abs. 1 und 4 GwG auf der Website des Bundesverwaltungsamts veröffentlicht (sog. Internetpranger nach dem Prinzip „naming & shaming“). Dort sind bereits 740 Bußgeldentscheidungen mit einem Bußgeld von mehr als € 200,00 aufgelistet.

Einzelne Bußgeldbestimmungen sind gemäß § 59 Abs. 9 GwG bis 2023 ausgesetzt.

Exkurs: Corona-Finanzhilfen und Eintragungspflichten im Transparenzregister

Es bestehen Wechselwirkungen zwischen den Mitteilungsverpflichtungen zum Transparenzregister und Anträgen auf Corona-Hilfen. So wird beispielsweise in Ziffer 3.19 der FAQs zur „Corona-Überbrückungshilfe IV“ (Stand: 27.01.2022) Folgendes ausgeführt:

- Im Rahmen des Antrags auf Überbrückungshilfe IV ist unter anderem zu erklären, dass die tatsächlichen Eigentümerverhältnisse der Antragsteller durch Eintragung ihrer wirtschaftlich Berechtigten in das Transparenzregister offengelegt sind.

- Die Erklärungspflicht gilt nicht für Unternehmen, solange für diese Übergangsfristen nach 59 Abs. 8 GwG gelten, bei denen bis zum 31. Juli 2021 die Mitteilungsfiktion des § 20 Abs. 2 GwG a.F. griff, weil die Angaben nach §19 Abs. 1 Nr. 1 bis 4 GwG a.F. zu den wirtschaftlich Berechtigten aus einem in § 20 Abs. 2 Satz 1 GwG a.F. bezeichneten Register (u.a. Handelsregister, Unternehmensregister) elektronisch abrufbar sind.

- Soweit die Bewilligungsstelle einen Nachweis über die tatsächlichen Eigentümerverhältnisse nicht bereits im Rahmen der Antragstellung anfordert, muss die Eintragung ins Transparenzregister spätestens zu dem Zeitpunkt erfolgt sein, zu dem die Schlussabrechnung vorgelegt wird. Schlussabrechnungen sollen ab Mitte Februar 2022 bis zum 31. Dezember 2022 erfolgen.

Diese Grundprinzipien gelten auch für die übrigen Corona-Hilfsprogramme (vgl. etwa Ziffer 3.19 der FAQs zur „Corona-Überbrückungshilfe III Plus“). Unternehmen, die Corona-Überbrückungshilfen beantragen oder beantragt haben, ist daher anzuraten, unverzüglich, spätestens bis zur Einreichung der Schlussabrechnung durch den prüfenden Dritten, die Mitteilungspflichten zum Transparenzregister zu erfüllen.

Ausblick

Es wird erwartet, dass die Reform des Transparenzregisters nur der Auftakt für weitere Novellen sein wird. Die EU-Kommission arbeitet zurzeit an einem ganzen Bündel an Gesetzgebungsvorschlägen, um Geldwäsche einzudämmen und die mitgliedstaatlichen Vorschriften in diesem Bereich zu vereinheitlichen (vgl. dazu im Überblick Schorn, DB 2021, 2407 f.). Dadurch wird sich die Zahl der betroffenen Unternehmen voraussichtlich noch einmal deutlich erhöhen. Unternehmen sollten daher ihre Meldepraxis zum Transparenzregister regelmäßig überprüfen.

Ausgewählte Literatur

Bode/Gätsch, Das Transparenzregister nach dem Regierungsentwurf des Transparenzregister- und Finanzinformationsgesetzes, NZG 2021, 437; Engels/Gemmerich, Update zum Transparenzregister- und Finanzinformationsgesetz, Newsdienst Compliance, Heft 7, 2021, 210015, John, (Erneute) Novellierung des Geldwäschegesetzes zum 1.8.2021 durch das „Transparenzregister- und Finanzinformationsgesetz“ – Wesentliche Auswirkungen der verabschiedeten Gesetzesfassung und ungeklärte Fragen, NZG 2021, 957; Rosner, Die Fortentwicklung des GwG-Transparenzregisters zum Vollregister – Neue gesetzliche Regelungen ab dem 1.8.2021 geben aktive Meldepflichten vor, NWB 2021, 2045; Schorn, Die jüngsten Änderungen im Geldwäscherecht durch das Transparenzregister- und Finanzinformationsgesetz und die weiteren geplanten Neuerungen, DB 2021, 2404; Strecker, Hinweise zur Ausweitung der Eintragungspflicht im Transparenzregister, kösdi 2022, 22630.

Weitergehende Informationen

Das Bundesverwaltungsamt hat einen ausführlichen › Fragen- und Antwortenkatalog zu zahlreichen praktischen Anwendungsfällen zusammengestellt, der in unregelmäßigen Abständen aktualisiert wird (aktueller Stand: 1. August 2021). Hier finden Sie u.a. Hinweise zur Ermittlung des wirtschaftlich Berechtigten und Ausführungen zu Sonderfällen (z. B. Poolvertrag, Treuhand), mittelbaren Beteiligungen, Auslandbeteiligungen und zur rechtsfähigen Stiftung.

Die Registrierung erfolgt auf der Internetseite des Transparenzregisters. Dort finden Sie auch Hintergrundinformationen, Fragen & Antworten sowie Kurzanleitungen zur Eintragung und Einsichtnahme zum Download:

https://www.transparenzregister.de

Rückfragen?

Dann sprechen Sie uns gerne an. Die Abstoß & Wolters GmbH & Co. KG ist als Wirtschaftsprüfungsgesellschaft selbst Verpflichtete nach dem Geldwäschegesetz und verfügt über die hierfür erforderlichen Rechtskenntnisse zur Beratung von Mandanten zur Person des wirtschaftlich Berechtigten und zu einer ggf. bestehenden Mitteilungspflicht an das Transparenzregister (§ 20 Abs. 1 Satz 1 GwG).

Anmerkung: Nach Ansicht der Wirtschaftsprüferkammer (WPK) stellt eine solche Beratung eine Rechtsdienstleistung dar, bei der es sich im Regelfall um eine Nebenleistung zu einer anderen beauftragten beruflichen Leistung nach §§ 2, 129 WPO (z.B. Prüfungstätigkeit, Steuer- oder wirtschaftliche Beratung) handelt, die auch durch Wirtschaftsprüfer erbracht werden darf (§ 5 Abs. 1 RDG) (vgl. WPK, Mitglieder fragen – WPK antwortet, 06.11.2020); dies anzweifelnd vgl. Strecker, kösdi 2022, 22630 m.w.N.).